Bienvenue à l'édition de septembre de l’infolettre Blakes upRound, une publication régulière dans laquelle le groupe Entreprises émergentes et capital de risque (« EÉ&CR ») de Blakes entend faire le point sur les développements juridiques d’intérêt pour les investisseurs en capital de risque et les entreprises émergentes, puis donner un aperçu des tendances récentes et de l’évolution du marché.

Le groupe EÉ&CR national de Blakes est composé d’avocats de nos bureaux de Toronto, de Calgary, de Vancouver et de Montréal qui prodiguent des conseils juridiques à certaines des entreprises émergentes les plus dynamiques au Canada relativement à leurs activités et affaires courantes ainsi qu’à leurs opérations ponctuelles, de même qu’à des investisseurs en capital de risque du Canada, des États-Unis et d’ailleurs. En tant que cabinet d’avocats à service complet en droit des affaires, Blakes est en mesure de conseiller ses clients sur tous les aspects du droit canadien qui les concerne. L’offre de service de notre groupe EÉ&CR comprend Blakes Ventures, une solution novatrice visant à soutenir l’ensemble de l’écosystème des entreprises émergentes, de même que le programme Nitro, qui a pour but de répondre aux besoins juridiques des entreprises en démarrage et de leurs fondateurs.

Dans cette édition

Ventes secondaires et solutions de rechange pour les sociétés cherchant de la liquidité

Perspectives sur la cybersécurité : plan du gouvernement de la C.-B. concernant la taxation des services infonuagiques, ainsi que d’autres points à connaître

Le financement par capital de risque continue de connaître un ralentissement cette année, quoique certains secteurs affichent une certaine croissance dans ce domaine

Faits saillants du marché

Ventes sur le marché secondaire 101 — Lorsqu’un travailleur spécialisé en technologie se joint à une société en démarrage, un marché intervient habituellement entre eux, aux termes duquel l’employé accepte de toucher un salaire réduit en échange d’une participation à la croissance de la société. Ce genre de marché est essentiel au succès des sociétés financées au moyen de capital de risque. Il permet à ces sociétés de conserver d’importantes trésoreries qu’elles pourront affecter à leur croissance, tandis que l’employé sera récompensé lors d’une éventuelle opération de sortie (comme un premier appel public à l’épargne ou la vente de la société) – généralement en exerçant des options qui lui auront été octroyées antérieurement et qui lui permettront d’acheter des actions à un prix correspondant à une fraction de leur valeur à ce moment-là et, du même coup, de participer à l’opération de sortie en tant qu’actionnaire.

Il peut toutefois s’écouler beaucoup de temps avant que la société réalise une opération de sortie. Les sociétés semblent miser de plus en plus sur une croissance importante de leur capital privé comme solution de rechange à la recherche de financement sur les marchés publics, de sorte que les sociétés restent fermées plus longtemps (en moyenne, deux fois plus longtemps qu’en 2000). Lorsqu’une société reste fermée, les fondateurs et les employés de celle-ci peuvent détenir un actif précieux, certes, mais non liquide et possiblement volatil. On peut donc raisonnablement s’attendre à ce qu’à un moment donné, alors que la société est toujours fermée, ces personnes veuillent réaliser une partie de la valeur du succès de la société et diversifier leur portefeuille de placements. Pour en savoir davantage, consultez notre Bulletin Blakes intitulé Ventes sur le marché secondaire 101.

Développements juridiques

Les fondateurs d’entreprises émergentes et les investisseurs pourraient trouver utiles et instructives les perspectives ci-après formulées par des collègues de Blakes.

Cybersécurité — Alors que les attaques par rançongiciels sont de plus en plus courantes, les entreprises auraient intérêt à se doter d’un programme de cybersécurité solide en vue de rehausser leur responsabilisation en matière de sécurité de l’information, tout en respectant également leurs obligations en matière de protection de la vie privée et des données. Consultez notre Bulletin Blakes intitulé Protéger votre organisation contre les menaces de rançongiciels : nouvelles lignes directrices du commissaire à l’information et à la protection de la vie privée de l’Ontario portant sur les lignes directrices du CIPVP, ainsi que la quatrième édition annuelle de notre Étude sur les tendances en matière de cybersécurité au Canada pour obtenir des renseignements utiles qui vous aideront à élaborer ou à optimiser votre stratégie de cyberpréparation.

Technologies agricoles — Comme les découvertes scientifiques dans ces domaines se multiplient à un rythme incroyable, les sociétés se spécialisant dans les technologies agricoles sollicitent couramment des conseils juridiques stratégiques pour assurer la protection de leurs inventions. Une société qui se dote d’une stratégie globale en matière de PI en bénéficiera par la croissance de ses revenus et par le maintien à long terme de sa part de marché. Une telle initiative est aussi importante pour une société semencière bien établie qui met au point des protéines insecticides que pour une entreprise en démarrage dans le domaine des technologies agricoles qui cherche à faire croître le rendement des cultures au moyen d’une technologie satellite. Consultez notre Bulletin Blakes intitulé Technologies agricoles : Quatre étapes pour établir une stratégie gagnante en matière de propriété intellectuelle pour savoir comment élaborer votre propre stratégie en matière de PI.

Taxation des services infonuagiques en C.-B. — Prenant acte de la décision rendue dans l’affaire Hootsuite Inc. v. British Columbia (Finance), le gouvernement de la C.-B. a publié un avis à l’intention des fournisseurs et des acheteurs de logiciels et de services infonuagiques. Il est indiqué dans l’avis que le gouvernement a l’intention de présenter un projet de loi rétroactive dans le budget provincial de 2024, lequel imposerait une taxe sur de tels services. Pour en savoir davantage au sujet des incidences possibles de ce projet de loi, consultez notre Bulletin Blakes intitulé B.C. Update: Retroactive Legislation to Reverse Court Decision and Tax Cloud Services (en anglais seulement).

Le métavers — Les entreprises doivent tenir compte des lois sur la protection de la vie privée qui s’appliquent à la collecte, à l’utilisation ou à la communication de renseignements personnels lorsqu’elles fournissent des biens ou des services dans le métavers. Il est également important de garder à l’esprit les défis particuliers qui peuvent être associés à un environnement virtuel. Pour en savoir davantage sur les principaux éléments à prendre en considération, consultez nos Bulletins Blakes intitulés Se lancer dans le métavers : principales considérations liées à la protection de la vie privée et Le métavers : de nouveaux défis au chapitre des litiges.

Suivi des opérations

Les données ci-après sont tirées de PitchBook.

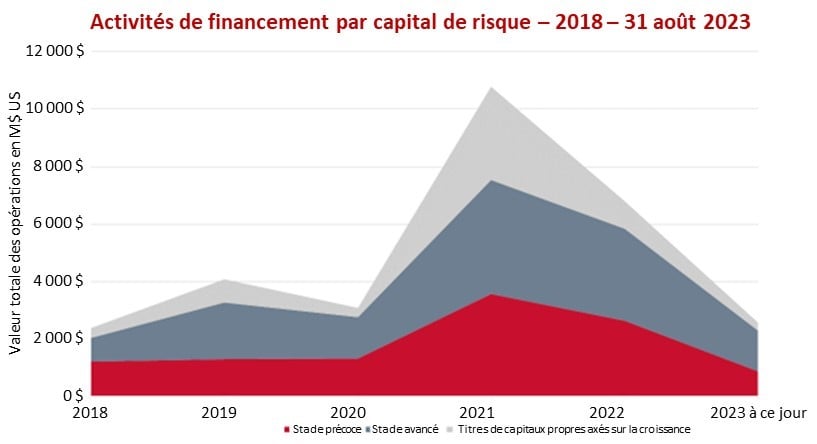

Sur le plan des opérations, le déclin global des activités par rapport aux années précédentes s’est poursuivi. Les dollars investis depuis le début de l’année 2023 représentent en effet environ 50 % de moins que ceux investis pour la même période en 2022 (alors que les dollars investis en 2022 représentaient déjà 33 % de moins que ceux enregistrés pour la période record de 2021).

La baisse des activités se fait sentir à toutes les étapes des investissements. D’après certaines mesures, les investissements à un stade précoce (démarrage ou série A) ont diminué beaucoup plus que les investissements à un stade avancé ou les investissements dans des titres de capitaux propres axés sur la croissance. Toutefois, cette tendance serait en grande partie attribuable à un nombre inhabituellement élevé de tours de financement de série B. Exclusion faite de ce facteur, les baisses observées seraient probablement plutôt similaires pour l’ensemble des étapes de financement, les tours de financement de démarrage demeurant par ailleurs généralement plus nombreux que les financements de série A.

Le portrait de la situation en fonction des différents secteurs de l’activité économique est totalement différent. Le volume total des opérations a diminué de moitié par rapport à la même période en 2022; les secteurs de l’énergie (209 %), des soins de santé (18 %) et des matériaux et ressources (452 %) affichent néanmoins une augmentation des activités d’investissement. Quant à eux, les secteurs des produits et services commerciaux (-38 %), des produits et services de consommation (-51 %), des services financiers (-48 %) et des technologies de l’information (‑39 %) ont tous connu une baisse importante des activités par rapport à l’année précédente.

Nous continuons de constater, dans le cadre de nos opérations récentes, un recours aux tours de financement structuré par capitaux propres et aux placements de billets convertibles à des fins de préfinancement. Alors que les sociétés cherchent à préserver leurs liquidités, un certain nombre d’investisseurs semblent tout de même encore disposés à participer à des tours de financement limités sur le marché secondaire permettant à des fondateurs d’obtenir des liquidités sur le plan personnel.

Nous joindre

Pour toute question, veuillez communiquer avec un membre du groupe Entreprises émergentes et capital de risque.

Pour en savoir davantage sur nos mandats non confidentiels récents, consultez notre site Web.

Ressources connexes

Les communications de Blakes et de Classes affaires de Blakes sont publiées à titre informatif uniquement et ne constituent pas un avis juridique ni une opinion sur un quelconque sujet. Nous serons heureux de vous fournir d’autres renseignements ou des conseils sur des situations particulières si vous le souhaitez.

Pour obtenir l'autorisation de reproduire les articles, veuillez communiquer avec le service Marketing et relations avec les clients de Blakes par courriel à l'adresse [email protected].

© 2025 Blake, Cassels & Graydon S.E.N.C.R.L./s.r.l.